FXの税金は損失が出た際には確定申告は必要ないのですが、損失が出ても確定申告した方がいいのです。FXの損失を確定申告しておけば節税対策になるからです。

一般的にFXで利益が出た場合のみ、一定の金額を超えると確定申告をするものだと認識されています。損失が出た時には必要ないと放置している人は多いでしょう。どうしてFXの損失を確定申告しておくと節税になるのでしょうか。

FXで損失が出たときは確定申告はしなくても良い

FXの税金は、一定の金額を超える利益が出た時に確定申告が必要になります。

FXの確定申告の対象

大まかには、給与所得があるかどうかによって、基準となる金額が異なります。

- 給与所得がある人 → 20万円以上

- 給与所得がない人 → 38万円以上

FXの利益から必要経費を引いた所得額が上記の金額を超えると、

の税金がかかります。

FXを含めた雑所得

また、給与以外の雑所得が20万円を超えた際にも確定申告が必要になります。不動産所得や副業での所得がある人は必要経費を引いたFX所得が20万円以下でも税金の対象になってしまいます。

FXを含めた総所得額

自営業やフリーランスなどの個人事業主の場合、FXを含めたすべての所得が38万円を超えると税金を払わなければなりません。

事業所得とFXの所得それぞれに確定申告が必要になります。

FXの損失は確定申告は必要ない

FXで損失が出た場合はもちろん税金はかかりません。確定申告は必要ないことになります。

そこで、FXで損失が出たときは、そのまま申告せずに放置してしまう人は多いようです。しかし、FXで損失が出ても確定申告をした方が翌年以降の節税対策になります。申告しておいた方がお得なのです。

FXの損失を申告した方がお得な理由

2つのお得な理由とは、

- 3年間の損益の繰越控除

- 先物取引の損益通算

が適用されることです。

この2つの制度によって、翌年以降に利益が出たとしても非課税にできたり、課税額を小さくすることができます。

FXの損益繰越控除とは

個人事業主で青色申告をしている場合、事業で出た損失は3年間の繰越ができることはご存知の方も多いかもしれません。しかし、FXの損失が繰り越せることはあまり知られていないでしょう。

給与所得者の場合、副業などで損失が出たとしても当然ながらそれは繰り越すことができません。

FXの損益を確定申告しておけば3年間の繰越が可能です。

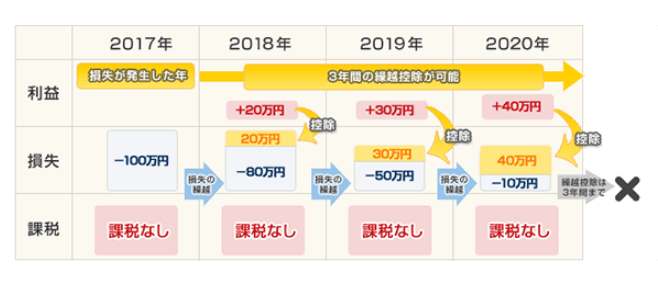

損益繰越しの仕組み

3年間の繰越しができる仕組みを見ていいきましょう。

繰越しの仕組み

上記は、FXで100万円の損失が出た時の繰越しの例です。

例えば翌年の利益が20万円出たとします。100万円の損益額を翌年の利益から控除できますので、翌年は利益なしで損益80万円で計上できます。

損益額80万円は、その翌年の30万円の利益から控除できます。2年目も利益なしで損益50万円で課税の対象外となります。本来なら税金がかかるはずだった年間のFXの利益でも結果として税金を払う必要がなくなります。

確定申告さえしておけば、3年間は繰越しで利益額を控除していけます。損益額が大きければ大きいほど確定申告をした方がお得です。

FXの損益通算とは

では、次にFXの損益通算について解説していきます。FXの損益通算が何なのかを知るためには、まずは分離課税について理解しておく必要があります。

FXは分離課税となるため、原則としてその他の所得と切り離して税金を計算しなければなりません。

分離課税には2種類あります。この機会に分離課税とはどのような税金なのかを確認しておきましょう。

分離課税は2種類ある

源泉分離課税

2種類ある分離課税の1つは源泉分離課税と呼ばれる税金です。預金の利子や配当金などがこれに該当し、通常は支払われる前に源泉徴収にて税金がすでに引かれています。

申告分離課税

もう1つの分離課税は、申告分離課税と呼ばれる税金です。FXなどの先物取引などがこれに該当し、各自で確定申告することが義務づけられています。

申告分離課税の税率

申告分離課税の税率は、

- 所得税 15%

- 住民税 5%

- 復興特別所得税 0.315%

以上3つの税金で20.315%になります。(所得にかかわらず一律)

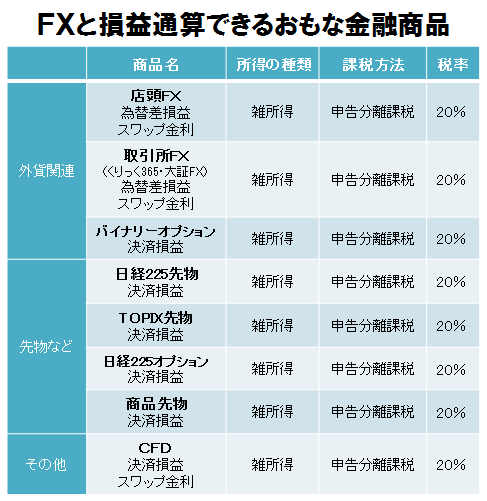

「先物取引に係る雑所得等」の損益は通算できる

FXで損失だった時でも、確定申告しておけばその他の「先物取引に係る雑所得等」に該当する金融商品と通算で所得額を出すことができます。

つまり、通算で損益の繰越しが3年間できることになります。

先物取引に係る雑所得等の例

上図のように、クリック365、バイナリーオプションなどのFX取引全般。日経225、TOPIXなどの株式指標の先物や金・プラチナ・原油などの商品先物などは所得額を通算で計上できます。(税金は20%にプラス復興特別所得税0.315%かかります)

例えば、日経225先物で必要経費を引いた所得額が50万円だったとします。日経225先物だけで見ると通常は税金の対象です。そこで、もしFXで70万円の損失が出ていれば、通算では−20万円の損益となり税金はかかりません。

さらに確定申告しておけば、その−20万円を翌年に控除することが可能です。

FXの損益を計算する方法

FXの税金は年間のFXの利益から必要経費を引いたFX所得の金額になります。

FXの利益

FXの利益は、

で計算します。

FXの必要経費

FXの必要経費は、

- 通信費・プロバイダー料金

- FX用に購入したPC・モバイル端末など

- FX口座開設にかかった費用

- FX取引にかかった手数料

- FX本、新聞、情報配信料

- 資金を借入した際の利息

など、基本的にFX取引に必要なものはすべて経費に計上できます。判断が微妙なものやプライベートと併用しているものは、その一部を経費にします。

経費を最大限に活用することで、課税対象となる所得額が抑えていけます。詳しくは下記の記事を参考にして下さい。

年間取引報告書を確認する

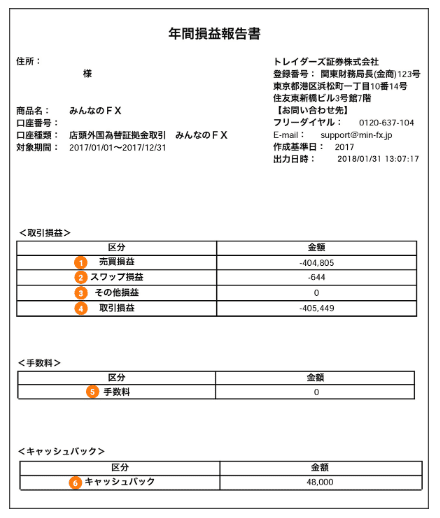

FXの年間の損益状況は、それぞれのFX会社が提供している「年間取引報告書」にて確認することができます。

年間取引報告書とは、

1月1日~12月31日までの年間の損益状況をトータルで報告した書類のことです。「年間取引損益書」「年間取引明細書」などFX会社によって名称が若干異なります。

利用するFX会社やFX口座のアカウントにログインして、「取引状況」「取引報告書」「電子書類」などの項目から確認できるようになっています。

年間取引報告書の見方

トレイダーズ証券のみんなのFX口座の年間損益報告書を例に、見方を解説していきます。

トレイダーズ証券/みんなのFX

①売買損益は、トータルの為替差益・差損がいくらなのかを表示したものです。ここでは−404,850円となっているので損失が出ていることになります。

②スワップ損益は、受け取ったスワップ金利の金額のことです。こちらも−644円で損失が出ています。

③その他損益はゼロ円なので計上しません。

④取引損益は、売買損益とスワップ損益を合計した年間のFXの損益額のことです。損益額は−405,449円となっています。

⑤手数料はここではゼロ円ですが、もし金額が表示されていれば必要経費として計上します。

⑥キャッシュバックは一時所得に区分されますので利益には計上しません。その他のキャッシュバックや賞金などが年間で50万円を超えると税金の対象になります。

損失を出した場合の必要経費

損失を出した場合、損益額から必要経費を引かずに合算してFXの損益額を計上します。

計算例

50万円(FXの損益額)+ 10万円(必要経費)

=60万円(トータルのFXの損益額)

その他先物取引と合算して計算

日経225やTOPIX、金・プラチナなどの先物取引がある場合は、FX同様に年間の損益額を必要経費を引いて(足して)それぞれ算出します。

- 日経225先物の利益 − 必要経費

=日経225先物の所得(課税所得額)

- 金先物の利益 - 必要経費

=金先物の所得(課税所得額)

- FXの損益 + 必要経費

=FXの損益 (課税なし)

以上の金額を合算してトータルの課税額あるいは損益額を算出します。

計算例

日経225先物の所得 → 500,000円

金先物の所得 → 100,000円

FXの所得 → −1,000,000万円の損益

という計算になります。

確定申告の手続き方法

確定申告の期限を確認

確定申告は、毎年2月中旬~3月中旬の間で期限が定めてあります。各年の申告の期限は多少前後しますので必ず確認するようにして下さい。

FXの確定申告に必要な書類

確定申告に必要な書類は、

- 申告書B(給与所得やその他所得用)

- 第三表(先物取引に係る雑所得等)

- 第四表(損失申告用)

以上3つの用紙と、他にも各自で用意する書類があります。

- 給与所得などの源泉徴収票

- 事業所得などの請求書

- その他副業など報酬の明細書

- FXの年間取引報告書

- 投資・不動産関連の取引報告書

- 医療・保険・ふるさと納税などの控除証明書

- 本人確認証明書

- 印鑑・マイナンバー

など、申告内容や手続き方法に合わせて準備しておく必要があります。

確定申告の申請方法は3つ

確定申告の申請方法は大きく3つの方法があります。それぞれの状況に応じて、容易な書類作成方法、提出しやすい方法を選ぶといいでしょう。

- e-Taxで手続きする方法

- 郵送で手続きする方法

- 税務署・会場の窓口で手続きする方法

以上3つの手続き方法について概要を見ておきましょう。

1.e-Taxで手続きする方法

e-Taxは国税庁が提供している確定申告のオンラインサイトです。e-Taxを利用すればオンラインの手続きでPCやスマホから確定申告が簡単に行えます。

ただ、最初は事前の手続きや書類作成にあたって、システムの操作方法などに手間取る可能性もあります。郵送で馴れている方は用紙に書き込んだ方が早いかもしれません。

事前登録が必要

e-Taxで手続きするには、事前にマイナンバーカードまたはID・パスワードの登録が必要です。

マイナンバーカードを登録するには、各自でICカードリーダーを用意して読み取らせます。そうすると自動的にマイナンバーカード情報がアカウントに登録されます。

ID・パスワードを使って登録する場合、最初に個人情報を登録して認証番号を取得します。その認識番号を使ってID・パスワードを作成し、アカウント登録できるようになります。

詳しくはe-Taxのこちらの公式サイトでご確認頂けます。

2.郵送で手続きする方法

郵送で手続きする場合は申告書の用紙を各自で用意しなければなりません。

申告書の用紙は、

- 国税庁の公式サイト

- 税務署・会場の窓口

にて入手することができます。オンライン手続きのe-Taxで書類だけ作成して印刷する方法もあります。会計ソフトなどご利用の方は、そちらで用意してある場合もあります。

申告書を印刷したい方はこちらをご覧下さい。

提出先はそれぞれの地域の管轄の税務署あてです。(時間外受収箱への投函も可能)

3.税務署・会場の窓口で手続きする方法

それぞれの地域の税務署または確定申告の特設会場にて、確定申告の手続きをして頂けます。申告に必要な用意もそちらで用意してあります。

初めての確定申告で自分で作成する自信がない方は、直接窓口に行って手続きをした方が安心です。混雑も予想されるため手間や時間はかかりますが、書き方を教えてくれるだけでなく書き漏れや不備を指摘してくれるため確実な方法です。

ご地域の税務署・会場はこちらから調べて頂けます。

まとめ

FXトレードで得る収入はどんなに経験を積んだとしても不安定になりがちです。大きく稼げる年もあれば、その数倍の損失を出してしまう年もあるでしょう。

もし、大きな損失が出てしまった時に、損失の繰越しができることを知っていれば税金を払う必要がなくても確定申告をして節税に活用することができます。普段は税金が気になって、稼ぎすぎないように注意しているトレーダーでも今後は大胆不敵な戦略に取り組めます。

初心者トレーダーの方でも、最初の1,2年は損失が続いたとしても3年目あたりから急に稼げるようになるケースが多々あります。コツを掴んできた頃を見計らって、あえてその年の損益を確定申告しておけば翌年に役に立つかもしれません。

損益の繰越しができることを励みに、失敗を利益への転機として今年は必ず勝てる勝負を実践していきましょう!