FXで得た利益には税金がかかるため、確定申告が必要です。

ただし、それぞれの状況や収益額によっては課税対象とならない場合もあります。せっかくFXで稼いだとしても税金で差し引かれるのは残念な気もするのですが、万が一申告漏れがバレた時にはペナルティがかかり余計に税金を払わねばなりません。

税金と聞くとやや難しいイメージもあり、とくにFX初心者にはわかりづらいことも多いかもしれませんね。

FXは確定申告が必要?

- 給与所得があり、FXの所得が年間20万円を超える場合

- 給与所得がなく、FXの所得が年間38万円を超える場合

FXの所得とは

課税対象となるFXの所得とは、

含み損や含み益はどうなる?

原則として現在保有中のポジションの含み益・含み損は対象外となります。

スワップポイントは?

スワップポイントは保有中のポジションであっても、為替動向に関係なく支払われるもので、すでに受け取っている金額です。スワップ金利で得た金額は所得として計上します。

FXの税金の内訳

FXの税金の内訳は、

- 住民税5%

- 所得税15%

- 復興特別所得税0.315%

この3つの税金が課税されますので、FXの所得額に対して20.315%が税金となります。

FXの確定申告

確定申告は、個人か法人かによって申告方法が若干異なります。それぞれの確定申告について解説しておきましょう。

個人の確定申告

個人の場合は1月1日から12月31日までが課税期間となります。

年間の収入・支出、医療費、扶養家族控除などから所得を計算します。確定申告書を税務署へ提出することで、その年度の納税額が決定します。

法人の確定申告

FXの所得額を法人として申告する場合は、事業年度を課税期間とします。その年度内の所得を計算し、確定申告をすることで法人税の納付額が決まります。

確定申告の時期

確定申告は、毎年2月中旬から3月中旬にかけて、前年分の申告を各地域の税務署にて行います。

確定申告書は、

- 申告書A、または申告書B

- 申告書第三表(分離課税用)

- 申告書第四表(損益申告用)

以上の3種類になります。

申告書は国税庁のHPからひな形を印刷することが可能です。ひな形を参考に各自でワード・エクセルで作成してもいいでしょう。

確定申告書と合わせて用意する書類は、

- FXの年間取引報告書

- マイナンバーカードのコピー

- 源泉徴収票(給与所得がある場合)

- 経費の領収書

以上の4項目を確定申告書と合わせて提出します。

確定申告に関する情報

確定申告のやり方や申告書の詳細は、国税庁のホームぺージから確認して頂けます。

確定申告の手引き [国税庁]

初めて確定申告をされる方のために、書類作成方法や手続き方法など詳しくご覧になれます。合わせて、住宅ローンの控除やその他株式・不動産などの譲渡所得がある場合についても解説してあります。

自宅からパソコン・スマホで手続きをする方法 [国税庁]

「e-tax」を利用すると、税務署に行かなくとも自宅からパソコンやスマホにて確定申告をすることができます。e-taxの利用にあたっては事前にマイナンバーやID・パスワードの設定が必要です。

自動で確定申告書が作成できるソフト

自動会計ソフト「会計Free」なら、銀行口座とクレジットカードを登録しておけば自動で収支計算を行ってくれます。領収書・請求書、レシートなどもスマホのカメラから自動入力が可能です。基本的な機能は無料で利用して頂けます。

FXの税金の計算方法

FXの所得金額を算出する方法は、

FXの損益(利益)- 必要経費 = FXの所得額 となります。

給与所得がある場合

雑所得、その他所得が20万円以上

FXの所得は雑所得です。FX以外の収入も含めた雑所得・その他の所得が20万円を超えると課税対象となります。

雑所得の例

- 公的年金

- 非営業用貸金の利子

- 原稿料や印税

- セミナー講演料

- 先物取引にかかる所得

所得の例

- 土地・建物、不動産の譲渡所得

- 株式・その他金融商品の配当・譲渡所得

- 不動産賃貸による賃料所得

- 先物取引における譲渡所得

- 山林所得

- 退職金所得

など・・・

以上のような、その他の所得とFXの所得金額を合わせた金額が20万円以上になる場合は、FX所得額が20万円以下であっても確定申告が必要です。

雑所得の収入がFXだけの場合

FXの粗利益(売却益)- 必要経費 = 雑所得

雑所得 × 20.315% = 雑所得の課税額

で課税金額を算出することができます。

40万円(雑所得) - 2万円(経費) = 38万円

38万円 × 20.315% = 7万7,197円 (課税額)

FX所得にかかる課税額は7万7,197円です。

雑所得が他にもある場合

雑所得が他にもある場合、その所得の種類に応じて課税方法を選ぶことが可能です。

総合課税

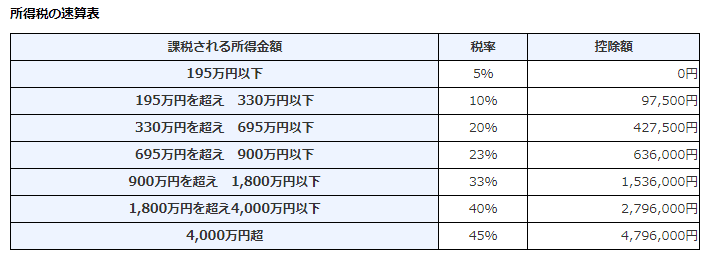

総合課税とは、給与所得に不動産賃貸収入などその他の総合課税の対象となる所得を合算する方法です。合算した総所得金額から各種控除を差し引いた課税総所得金額に規定の累進税率にて課税額を算出します。

総所得金額に応じて、税率と控除額が異なります。

賃貸収入やネットオークションなどの所得を足した総所得金額が700万円だったとします。その場合の税率は23%、控除額は63万6千円です。

課税額は97万4千円となります。

申告分離課税

申告分離税は、給与所得や他の各種所得と分離して課税所得金額を算出する方法です。FXや株式など金融商品の譲渡による所得は基本的に申告分離課税となるため、合算課税所得とは別で計算する必要があります。

申告分離課税の税率は基本的に20.315%です。(不動産譲渡所得は種類によって税率が異なる場合もあります)

(株式の所得 + FXの所得) × 20.315% = 課税額

(100万円/株式 + 100万円/FX)× 20.315% = 40万6,300円

株式とFXとそれぞれに100万円の所得があった場合、合算課税所得額は40万6,300円となります。株式にて、源泉徴収される特定口座を利用している場合は確定申告の対象にはなりません。

FX所得の確定申告によって、分離課税による住民税の通知が会社に届くため会社にバレてしまいます。会社にバレたくない人は、住民税の支払いを「普通徴収」に選択するように気を付けて下さい。

普通徴収にすれば、住民税の通知が自宅へ届きます。

給与所得が少ない場合

給与所得がある人でも、アルバイトやパートなどで年間の給与が65万円以下であれば、FXの所得(雑所得の総額)が38万円を超えた場合に確定申告が必要になります。

給与所得がない場合

給与所得がない場合とは、大きく2つのケースがあります。専業主婦や学生など本人が扶養家族に該当するケースと自営業やフリーランスなど個人事業主であるケースです。

では、給与所得がない場合の2つのパターンを見ておきましょう。

個人事業主の場合

自営業やフリーターなどの個人事業主が得る収入は事業所得として見なされています。確定申告では事業所得には基礎控除の38万円が適用されています。

事業所得が38万円以下なら確定申告は不要ですが、FXの所得は雑所得として所得に合算されます。FXの所得を合わせた所得が38万円以下であれば課税の対象にはなりません。合算じた所得額が38万円を超える場合や、事業所得がすでに38万円を超えている場合は確定申告が必要です。

確定申告をする場合は、事業所得と雑所得とに分けて異なる税率にて計算することができます。(事業所得の税率はこちら)

事業所得 × 規定の税率 − 控除額 = 事業所得の税率

FX損益(利益)- 必要経費 = FXの所得額

FXの所得額 × 20.315% = 課税額

扶養家族の場合

主婦や学生など扶養家族となる人がお小遣いなどを使ってFX取引をするケースもあります。FX以外で収入があるかどうかが課税対象がどうかを見極めるポイントになります。

収入がFXだけ

扶養家族である本人の収入がFXだけであれば、38万円を超えると課税対象となり確定申告が必要です。

FXの所得にかかる税金は、

FXの損益(利益額)− 必要経費 = FX所得額

FX所得額 × 20.315% = 課税額

にて計算することができます。配偶者以外の扶養家族の場合は、所得額が38万円を超えると扶養控除の対象外となるので注意しましょう。

パートやアルバイトの収入がある

パートやアルバイトで収入がある扶養家族の場合、給与所得控除額65万円と基礎控除額38万円、合計で130万円の控除が受けれます。パートからの所得が65万円以下、FXの所得が38万円以下なら非課税です。控除額を超えたら課税対象となります。

パートやアルバイトの収入は給与所得、FXの収益は雑所得として切り分けて税率を計算します。(所得税の税率はこちら)

給与所得 × 規定の税率 − 控除額 = 給与所得の課税額

FX所得額 × 20.315% = FX所得の課税額

配偶者の場合

配偶者(妻)の場合は、給与所得者(夫)の年収が1,000万円以下であれば配偶者特別控除が適用されます。

配偶者の所得額は48万円以下であれば非課税で確定申告の必要はありません。48~133万円までは控除が受けれますが、控除額は所得が増えるほど小さくなっていきます。

FXを合わせた所得額が133万円以上になると、一般の給与所得者と同じ扱いになり、FXの課税対象は20万円以上、給与とFXとそれぞれで確定申告が必要です。(所得税の税率はこちら)

給与所得 × 規定の税率 = 給与所得の課税額

FXの所得 × 20.315% = FX所得の課税額

専業FXの場合

次に、専業FXで個人事業主として登録している場合のFXの税金がどうなるのかを見ていきます。個人事業主は雑所得を含めた総所得が38万円を超えたら課税対象となります。

事業所得は所得額に応じた税率、分離課税の雑所得は20.315%の税率が課されます。そこでFXで得た収入は事業所得か雑所得かで以前から議論されています。

事業所得か雑所得か

専業でFX取引をするのであれば、個人事業主です。理論的にはFXの所得は事業所得に該当し、事業所得の税率が適用になるところです。

しかし、実際にはFX取引が事業として認められるケースは難しいとされています。専業FXであっても、雑所得・分離課税に該当する所得として20.315%の課税が義務づけられるケースも多々あります。

ただ、税務署の判断によってはFX取引が事業として認められる場合もあり、事業所得で申請してもお咎めがなかったという話も聞かれています。事業所得にできた場合は、青色申請をすれば65%控除できる点が大きなメリットになるでしょう。

法人設立をすれば法人税にできる?

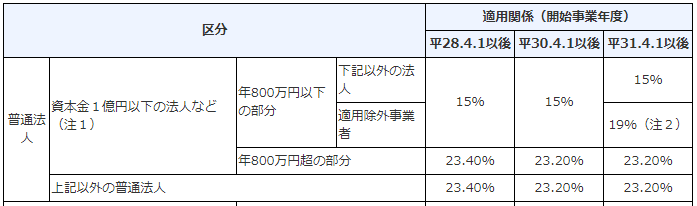

そこで、専業トレーダーがFX所得を確実に事業所得とするには、所得額が800万円以下であれば法人設立する方法があります。

なぜ800万円以下の所得なのかというと、資本金1億円以下の法人であれば800万円以下の所得は税率15%の適用となるからです。

FX所得が300万円だとすれば、

課税額は20.315%の約60万に比べると15万円安くなるというわけです。

損失を計算する方法

FX取引の損失額

FX取引で年間の損益がマイナスだった場合、原則として確定申告をする必要はありません。ただ、ここで覚えておきたいのが、損失額を確定申告しておけば3年間は損失の繰り越しが可能になることです。

例えば、

本年度のFX取引が20万円の損失だったとします。この損失金額にて確定申告をしておけば、翌年度に20万円のFX所得があってもゼロに相殺できます。

30万円の所得であれば−20万円で10万円ですから非課税です。翌年以降の3年間はFXの所得額から−20万円で計上できるのです。

先物取引であれば損益通算が可能

FXの損失額は「先物取引に係る雑所得」であれば、その他の先物取引との合算所得で損益通算することが可能です。

「先物取引に係る雑所得」

- 商品先物(金、プラチナ、原油など)

- 日経225先物、TOPIX先物

- オプション取引、CFD

- 上場カバーワラント

など・・・

FXでは損失を出しているから確定申告は必要ない、とその他の先物取引を申告して税金を払う人もいます。FXの損失は3年間繰り越しができるだけでなく、損益通算にて合算で節税が可能なのです。

必要経費に計上できるもの

FX所得は、FX取引の実質の利益から必要経費を引いた金額となります。FX取引に必要なものすべてが経費の対象となります。

- 通信費(インターネット回線利用料、口座開設の費用など)

- 事務用品(口座開設、取引におけるコピー代・筆記用具など)

- 売買手数料や入出金にかかった費用

- FXセミナーの受講費

- FX関連の本の購入費用

- 為替情報配信サービスの費用

経費にできるかどうか判断する目安は、

一般的な社会通念として、それがないとFX取引が不可能なもの、収益を出すために必要なものかどうかです。なぜ必要なのか、どのように収益に関係するのか説明できることが大切です。

他の用途とも併用していて、判断が微妙なものは費用の1部を経費計上する方法もあります。

まとめ

せっかく稼いだのにFXに税金がかかれば損しているような気持ちになるものです。できればFXの税金は払いたくないと思うのが正直なところでしょう。

自分1人くらい確定申告をしなくてもバレないのではないかと思う人もいるかもしれません。しかし、申告漏れは脱税です。脱税がバレた時には、ペナルティが発生します。

- 無申告課税 →15~20%、悪意がある無申告課税は40%

- 延滞税 →2カ月以内は年率7.3%、それ以降は年率14.6%

となってしまい、結局は素直に申告しておいた方が得だったということになります。

少しでもFXの税金を節税していくためには、損益計算や必要経費を上手に活用していくことがポイントになります。まずは、自分の場合はFX所得がいくらなら課税対象となるのかを、しっかり確認しておきましょう。