世界のFX会社なら税金を払わずに済む、あるいは脱税してもばれないとのイメージがあります。実際のところどうなのでしょうか。

せっかくFXで稼いでも多額の税金がかかってしまい、がっかりしてしまうものです。税金を支払うために稼いだわけではない!と腹立たしい気持ちにすらなります。

では世界のFX会社ならと期待を持って調べている方は、残念ながら世界のFX会社でも税金の義務は生じます。支払わないでいると、何かのタイミングで税務署にバレてしまいます。

世界のFX会社で税金はかかるのか

世界のFX会社なら税金はかからないのでは、とわずかな期待を持ち調べているトレーダーは多いでしょう。国内FXではFX所得に20.315%で課税されます。

一生懸命時間を割いて情報収集やチャート分析に努めて稼いだとしても、多額の税金を税務署に持っていかれるのであれば、稼がない方がいいような気がしないでもありません。

世界のFX会社の税金はいくら?

世界のFX会社の税金は、雑所得としてその他給与などと合算して計算する総合課税による所得税がかかります。

総合課税では、総所得額に応じて税率が変わる累進課税方式が適用されます。累進課税の税率は最小5%から所得額が増えるほどに最大で45%、住民税(10%)と合わせると55%まで高くなる仕組みになっています。

では、ここで所得税の累進税率を確認しておきましょう。

所得税の累進税率

上記の所得税に加えて、住民税(課税所得額の10%)と復興特別所得税(所得税額の2.1%)が課税されます。

世界のFX会社税金の特徴

世界のFX会社の税金のメリットは、給与所得などその他所得とFX所得を含めた総所得額が430万円以下に収まる場合は税金は国内FXよりも安くできる点にあります。

総所得で合算できるため、経費の幅が広くなる点も節税に有利です。

世界のFX会社なら脱税はばれないのでは

FXだけに限らず、税金を払いたくないばかりにあえて申告しなかったり、申告内容をごまかして脱税を考える人は多いようです。しかし、遅かれ早かれ脱税は何かのタイミングで必ずばれるといわれています。

というのも、税務署は金融庁に提出された金融機関の様々なデータを調査できるだけでなく、各金融機関の顧客情報を過去10年間に渡って調べる権利を持っているからです。

国税庁の税金調査の統計

2019年度の国税庁の税金調査の統計報告によると、

所得税で調査を行った件数は17万6,000件、うち申告漏れなどの非違があった件数が11万件だったとのことです。いかに多くの人達が隙あらば脱税しようと企てているのかがわかります。

所得税の申告漏れの総額

事業所得の申告漏れ

- 特別調査・一般調査によるもの → 1,781億円

- 着眼調査によるもの → 323億円

- 簡易な接触調査によるもの → 695億円

以上の3つの調査方法からわかった事業所得の申告漏れは、総額で2,800億円!が脱税されていたのです。

さらに、調査によって追加されたペナルティなどの加算税は総額で421億円だったことが報告されています。

個人所得の申告漏れ

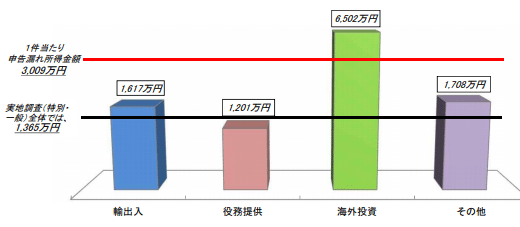

[1件あたりの申告漏れ所得額]個人所得の申告漏れの件数は2,086件、総額628憶円、1件あたりの申告漏れ所得金額の平均は3,009万円となっています。中でも海外投資から得た比率が最も高く全体の28%を占めています。ペナルティによる加算税の総額は126円です。

ネット取引の申告漏れ

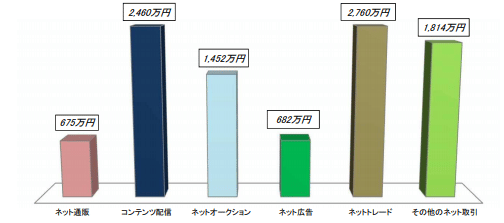

[1件あたりの申告漏れ所得額]ネット取引による所得の調査件数は388件、総額53億円でした。1件あたりの申告漏れ所得金額の平均は投資関連の取引にて2,760万円となっています。加算税は10億円です。

参考資料:国税庁の所得税と消費税の調査について

従って、これくらい大丈夫だろうと油断していると、

ある日、保険加入や会社の年末調整、ローンの利用や相続、結婚や離婚など全く関係ない事柄をきっかけに脱税がばれてしまうかもしれないのです。

なぜ世界のFX会社で脱税がばれるのか

まず、海外のFXで脱税がばれる理由は、

- 租税条約によるもの

- 共通報告基準によるもの

- 海外送金の情報によるもの

大きく3つの項目を挙げることができます。

それぞれどのような仕組みにて税務署に世界のFX会社の情報がばれてしまうのかを解説していきます。

租税条約とは

租税条約とは、

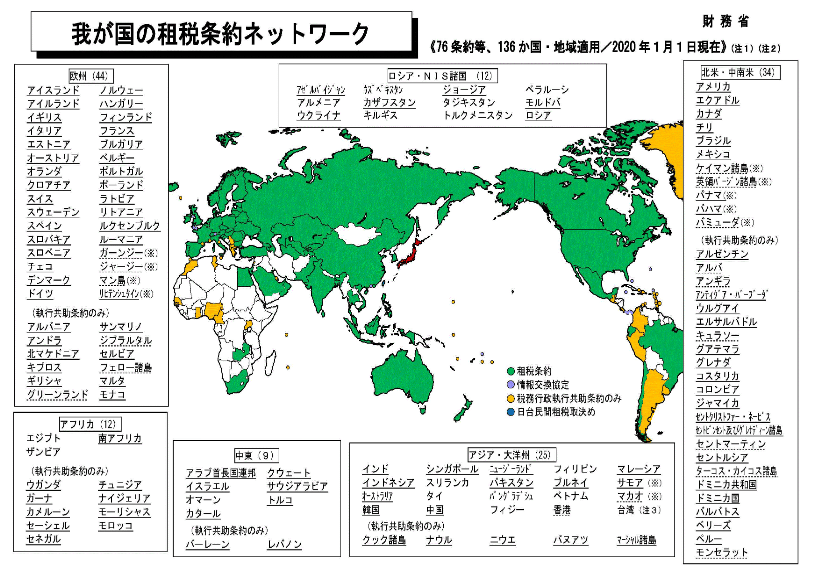

日本は2020年の1月時点で、76条約、136か国との間で締結しています。

情報交換に関する規約

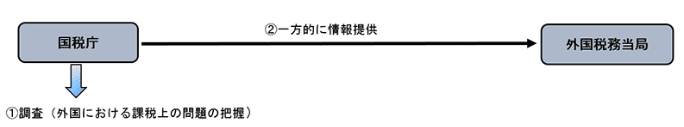

租税条約の最も要となる条約に、「租税情報交換条約」というものがあります。その仕組みを解説していきます。

1.要請に基づく情報交換

「要請に基づく情報交換」とは、納税者に対する調査において必要な情報の収集・提供を外国税務当局へ要請できる規約のことです。この規定では申告漏れ・脱税の疑いがあった時に現地のFX会社の情報を税務局を通して行えることになります。

2.自発的情報交換

「自発的情報交換」は、自国の税務局が租税条約を結ぶ相手国にとって有利になると判断した情報を自発的に送付するものです。これは、日本側からだけ送付されるわけではありません。世界のFX会社が提出する情報を基に、他国の税務局が必要だと判断すれば日本の国税庁に情報が送付されることになります。

3.自動的情報交換

そしてもう1つ、恐るべき規約が自動で情報交換が行われる「自動的情報交換規約」です。

この規約によって、自動的に非居住者である顧客の取引情報(利子・配当・譲渡による所得など)がすべて海外から自動的に国税庁に届くことになります。

海外から届いた情報を基に、国税庁は実際に提出された申告内容と照合することができます。申告漏れ・無申告などはこの時点でばれてしまいます。

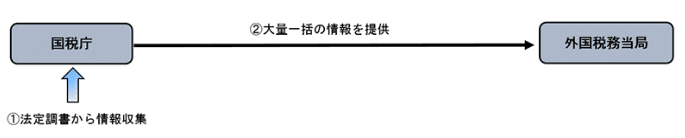

共通報告基準とは

共通報告基準とは、

もちろん日本も加盟国で、100を超える加盟国によって毎年40~50を超える国々と情報交換を行われています。つまり国税庁はCSRに加盟する国の世界のFX会社口座情報も調査できることになります。

CSRの加盟国

- 北米・中南米 → アルゼンチン、ウルグアイ、バミューダ、ケイマン諸島、カナダ、コロンビア、パナマ、バハマ、メキシコなど

- 欧州 → アイルランド、スイス、ドイツ、イタリア、オランダ、スペイン、英国、フランス、ノルウェー、ルーマニアなど

- 中東・アフリカ →サウジアラビア、バーレーン、南アフリカ、など

- アジア・豪州 → インド、インドネシア、シンガポール、大韓民国、中華人民共和国、オーストラリア、ニュージーランドなど

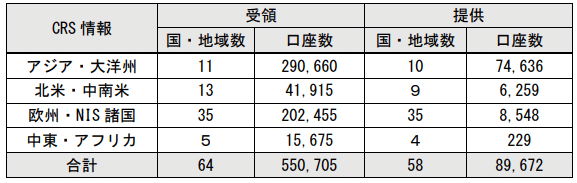

下図の表は平成30年度に行われたCRSの情報交換の数になります。

金融口座の情報交換の数(平成30年度)

多数の口座情報を他国に送付するとともに、その数倍の口座情報を他国から受け取っています。平成30年度は64か国から受領した日本人の金融口座の情報は55万件となっています。

海外送金の情報とは

そしてもう1つ、申告漏れ・脱税がばれる要因となる海外送金について解説しておきましょう。

100万円以上の海外送金は確実にばれる

世界のFX会社に限ったことではありませんが、FX口座の利用にあたっては各自の銀行口座やATMからの入金が必要になりますよね。

100万円を超える資金が世界のFX会社口座に使われているのに、確定申告がされていなければ疑惑の対象となってしまいます。また、入金時だけでなく、世界のFX会社から100万円以上を出金した場合も同じことです。通常は日本の銀行口座への入金になるわけですから、海外のFX会社の利用があることがわかってしまいます。

ばれない方法よりも節税方法を考えた方が早い

FXの利益は、結論をいえば国内であっても海外であっても何らかのルートでばれる確率の方が高いといえます。課税対象となる収益がある場合は、へたに隠すよりも節税に力を入れて堂々と申告した方が結局は経済的です。

申告漏れ・脱税がばれた場合のペナルティ

ここで、申告漏れや脱税がばれた場合のペナルティを確認しておきましょう。

延滞税

申告が期限に間に合わなかった場合、2カ月以内の申告で年率7.3%(×日数)、2カ月超えると年率14.6%(×日数)の延滞税が課せられます。

過少申告加算税

申告内容に誤りがあった場合、50万円以下は10%、50万円を超える部分は15%の加算税がつきます。

無申告加算税

申告期限後に修正・更生があった場合、50万円以下は10%、50万円を超える部分は20%の加算税がつきます。

重加算税

申告内容に意図的な隠蔽・仮装が発覚した場合、35%~30%の加算税がつきます。

悪質な脱税は懲役が課せられるケースも

脱税の内容が悪質だと判断された場合は、国税庁によって刑事事件として告訴され懲役が課されるケースもあります。

法的にいうと悪質な脱税には、所得税方第238条違反・法人税第159条違反の罰則が適用となり、

「10年以下の懲役又は1,000万以下の罰金、またはその両方」が課せられてしまうのです。

どこかの国の国民である以上、税金から逃れることは不可能なのです。脱税に手間や時間をかけるよりも、いかに課税額を減らしていくか、または税金を考慮した上で大きく稼いでいくかを考えた方が生産的です。

合法的に世界のFX会社で税金を払わない方法

税金の義務から逃れることは確かに不可能ですが、合法的に世界のFX会社で税金を払わない方法がないわけではありません。法的に非課税となったり大幅な節税ができたりと、税金の抜け道をいくつか探すことは可能です。

世界のFX会社を非課税にするポイント

経費を計上して課税対象以下の所得に調整する

世界のFX会社は、国内FXの場合とは異なり雑所得としてその他の所得と合算することが可能になる総合課税方式です。

総合課税方式なら、FX以外の経費も所得に関係するものであれば計上することができます。FXの経費としては、パソコン・通信費・モニター・セミナー・書籍・商材などを挙げることができますが、それ以外でも事業所得に関連する経費を見落としている場合が多々あります。

経費になるならないは、ある意味考え方次第だといえる部分もあります。個人事業主であれば、自宅が事務所になるわけですから家賃や光熱費・水道費の一部を費用にできます。備品の修繕費、消耗品の一部を経費にするなど、経費の項目を見直してみましょう。

損益通算で赤字になれば非課税にできる

世界のFX会社は総合課税方式なので、FXの損益とその他の所得を通算して赤字にできる可能性があります。

FXで赤字だったり、その他の副業が赤字だったりで通算した結果の事業所得が赤字であれば非課税になります。世界のFX会社のECN口座を利用して手数料を増やしたり、両建て決済で損益額をつくればFX所得を赤字にすることは可能です。

また、ネットオークションなどで仕入れ額以下で商品が売れたとすれば事業所得は赤字になる可能性が出てきますよね。

非居住者になれば課税されない

どうしても税金を払いたくない方は、海外に移住すれば課税対象外になれます。

所得税法によると、

非居住者にかかる税金は「国内の源泉徴収に限る」とされています。

つまり、生活の拠点となる住所や職業が海外にある場合は、日本国籍であっても非居住者と見なされるため、税金を払う必要がなくなるということです。従って、世界のFX会社でどれだけ収入を得たとしても課税されることはありません。

非居住者に対する税金の対処法は国よって異なり、属地主義と属人主義と2つの規定に分かれます。

- 属地主義 → 住んでいる場所(国)で課税対象かどうかが決まる

- 属人主義 → 国籍によって課税対象がどうかが決まる

日本は属地主義をとっており、国外に居住する人に税金を課すことはできないのです。ただし、法人が日本にある場合や配偶者や家族が日本にいる場合は、海外に住んでいても課税対象とされるケースがあります。

タックスヘイブンの活用で非課税にできる

あと、難易度は高くなりますがタックスヘイブンを活用して非課税にできる方法もあります。

以前はタックスヘイブン国に設立した法人がFXで利益を出した場合は非課税でした。

しかし、脱税や租税回避の手段としてタックスヘイブンを悪用する法人設立が絶えなかったことから、タックスヘイブンではタックスヘイブン対策税制といって、現在は例外を除いて課税される制度が制定されています。

ただ、このタックスヘイブン対策税制の例外に該当する場合、会社の利益やFXで稼いだ金額は非課税することが可能なのです。

タックスヘイブンの法人が非課税となる条件

タックスヘイブンに設立した法人が、

- 会社の持ち株比率がそれぞれ10%未満である

- 日本の非居住者の持ち株比率が50%を超える

- 日本法人の小会社で売り上げを日本法人への配当にしている

下記ではタックスヘイブン対策税制の活用方法が詳しくご覧になれます。

まとめ

税金を支払わない究極の方法は国籍を持たない、あるいは1つの国に長く住まないことです。つまり常に国を移動しながら暮らすパーマネント・トラベラーになる方法です。

パーマネント・トラベラーとは、6カ月~1年未満の単位で居住する国を転々とする終身旅行者のことです。パーペチュアル・トラベラーとも呼ばれるもので、もともと高額な税金に苦しむヨーロッパの富裕層によって始められた新しい生き方として、近年日本でも注目されています。

結局のところ、課税義務から逃れる方法は無きに等しく、ペナルティに脅かされながら税金を払うしかないのが現実です。