数々のドラマを乗り越え、2021年はジョー・バイデン氏が大統領に就任。2020年12月には102円台まで落ち込んだ米ドルですが、コロナウイルスのワクチンも普及し始め、歴史的な経済の打撃からの回復が期待される中、米ドルは現在は104円に向かおうとしています。

米国経済はFXに限らず、世界中のあらゆる金融商品に影響を与えます。米ドル以外の通貨ペアもすべて、米ドルの動きに左右されます。

より勝率が高いFXトレードを実現するためにも、米ドルの今後の見通しが気になるところです。

【2021年】米ドルの価値はどうなる?

2021年、米ドルは上がる?下がる?

上がるとすればどれくらいまで上がる?下がるとすればどこまで下がる?

1つの通貨は対象となる通貨ごとに価値が変化していきます。米ドル単体の価値が上がっているのか下がっているのかを確認しておく必要がありますね。単体の通貨の価値は、「通貨インデックス」を目安にすることができます。

「通貨インデックス」とは、

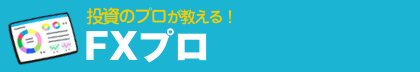

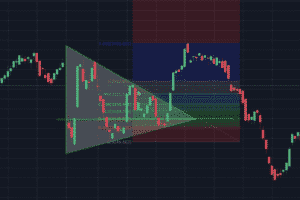

2020年の米ドルインデックス

米ドル単体の価値は、2021年1月時点では90.0セント前後。5年間で見ると最安値圏にあり、ちょうど底をついたところです。2020年はコロナウイルスの発覚とともにドルの価値は103.0セントから下がり続けていることがわかります。(1ドル=100セント)

2018年に底をついた時が89.10~89.60セントあたりで、ここで反発していくなら、手堅いサポートラインが形成され上昇しそうな気配です。

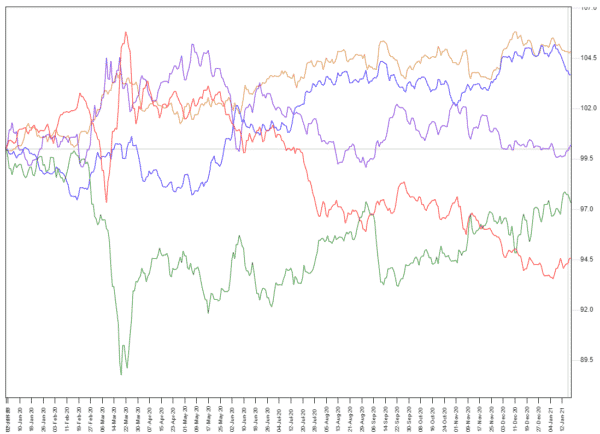

通貨インデックス比較

https://intomillion.com/charts/

上記は、主要5通貨のインデックス比較です。

2020年1月を100として、現在までの通貨の価値を表示しています。1年間で価値が最も下がっているのは米ドルで、次に英ポンド。おそらくコロナウイルスの感染者数・死亡者数に比例して価値が減少しているようです。

上昇を見せつつも、価値があまりかわらないのが日本円で、ユーロ・スイスフランはコロナで打撃を受けつつも価値は上昇しています。

対円での米ドルの動き

本来、相反する関係にある円と米ドルは似たような動きを見せていることがわかります。ドルが下がる局面では円も下がり、ドルが上がる局面では円も上がっています。ということはドルと円の価値は平行して動く傾向にあり、おそらくドル円は小さめの値幅で推移していく可能性があります。

対ユーロでの米ドルの動き

米ドルとあきらかに相反する動きを見せているのがユーロです。ドル円からユーロ・スイスフランに資金が動いているようです。ユーロ・スイスフランの弱さが米ドルの上昇につながる可能性があります。あるいは、ユーロ・スイスフランから資金を動かす米経済の強いインパクトが必要でしょう。

【2021年】米ドル為替相場の注目トピック

2021年米ドル相場の注目トピックは、

- コロナウイルス

- 政策金利

- 経済対策

- バイデン政権

- ゼロエミッション

以上5つにポイントを絞ってみました。

それぞれ、どのような点に注視すべきなのか詳しく解説していきます。

1.コロナウイルス

2020年、そして2021年の最大の注目トピックはいうまでもなく通貨を問わず「コロナウイルス」です。ワクチンが認証され、順次に各国で導入が急がれていますが、コロナウイルスの感染者・死亡者が低下していくことが経済回復の必須条件となります。

- 世界の感染者数 9544万639人(2021年/1月19日時点)

- 世界の死亡者数 203万7200人(2021年/1月19日時点)

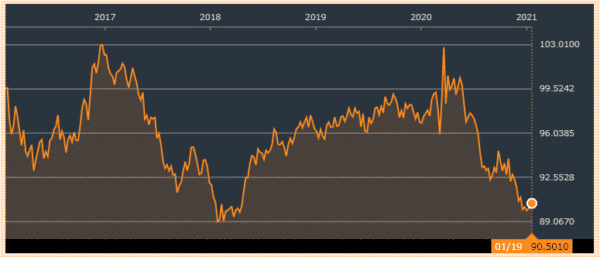

コロナウイルス世界の感染者数・死亡者数

上記はコロナウイルスの新規感染者数と新規死亡者数の世界上位国のグラフです。グラフを見ると米ドルの価値が減少している理由が納得できます。米国はその他の上位国を大きく引き離してトップです。

- 米国の感染者数 2404万5025人(2021年/1月19日時点)

- 米国の死亡者数 39万8653人(2021年/1月19日時点)

米国のワクチン接種状況

コロナウイルスワクチンの接種が米国でもすでに開始されており、現時点では、全米国民の1.9%が接種済みとのこと。輸送や配布に時間・人手がかかることと、ウイルス感染重傷者や高齢者などの優先順位があるため、全国民に行き渡るのは春を過ぎるだろうといわれています。

2.政策金利

そして米ドル軟調の原因の1つとなっているのが、政策金利の低下です。FRBによる政策金利の引き下げや相次ぐ資産購入が円やユーロとの金利差を縮めることになり、ドルの魅力が低減。ドル安を加速させたようです。

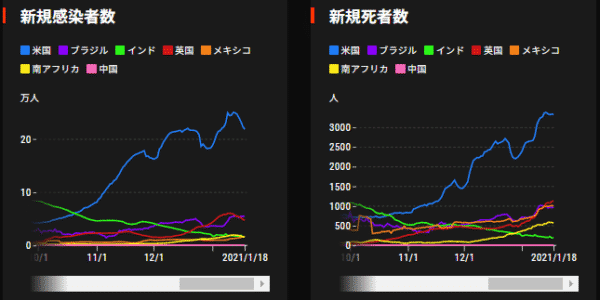

米国 政策金利の推移

2019年の米国の長期金利は1.50~2.50付近で推移していました。2020年2月20日にドル円は112.23円の高値をつけて以来、コロナウイルスの脅威によって当時1.75%の金利は一気に0.25%まで下がりました。長期金利の急下降とともにドル円は3月に101.08円まで下がる局面もありました。その後7か月に渡って、政策金利は0.25%を維持している状態です。

長期金利と米ドルの関係

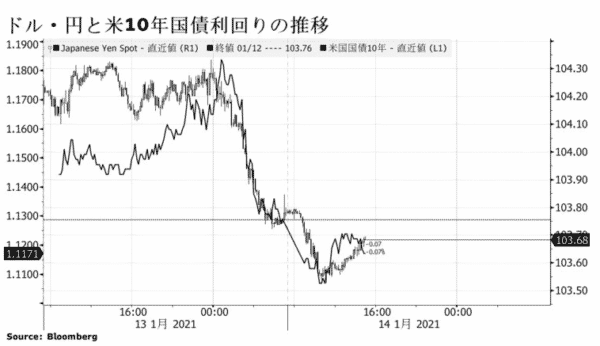

政策金利と連動するのが米10年国債の金利です。ドル円動向の目安として米国10年債の長期金利を目安にすることができます。

上記のグラフのように、ドル円と長期金利はほぼ平行に推移しています。1月の長期金利は1.100~1.185あたりで推移、ドル円は103.0~104.0あたりで動いています。

ドル円は長期金利が1.0%を超えるタイミングで103円台を回復しましたが、今後の政策金利と長期金利が注目されています。

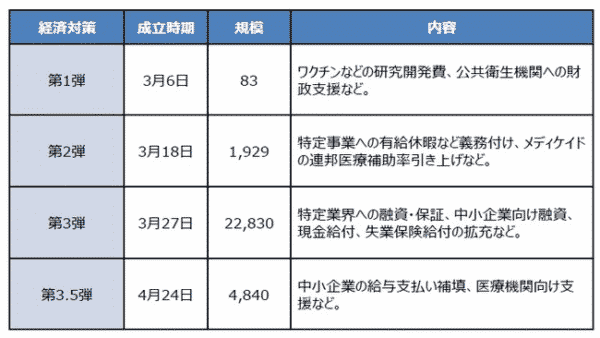

3.経済対策

米ドル上昇のきっかけとなり得るのが米国のコロナウイルスに対する経済対策です。2020年には約4回の経済対策が施行されました。大規模な経済対策が行われると一気にドルが上昇する傾向にあります。

2020年 米国の経済対策

※規模の単位は億ドル

コロナ勃発後に米国ではトランプ政権による大規模な経済対策が施行されました。3月18日に1,929憶ドル、3月27日に2兆2,830憶ドルの経済対策の報道があってから、ドル円は約2週間で101円から111円まで上昇しています。

追加経済対策

さらに追加経済対策として9,000憶円の経済対策の法案が米議会で可決されています。

2021年 米国の経済対策

そして、バイデン政権となった2021年、さらなる経済対策が考案されている最中です。バイデン氏の法案では、追加経済対策の予算を「1.9兆ドル」に引き上げています。国民1人あたりの給付金を600ドルから2000ドル、失業保険給付、各州への財政支援、医療・教育への支出などで「1.9兆ドル」が見込まれています。

バイデン氏は1月20日に正式に大統領として就任したばかり。おそらく、この経済対策への法案がバイデン氏の最初の腕の見せどころとなるわけですが、実際のところは「1.9兆ドル」法案は実現が難しいととの見解が多いようです。

ジャネット・イエレン

次期米財務長官に任命されたジャネット・イエレン氏(オバマ政権時代のFRB理事会議長)は、「1.9兆ドル」の経済支援は米国経済の回復に必須だとしています。打撃を受けた失業者や中小企業への支援が、最終的には最大のコスト対効果を生み出す、「米国は今大胆に行動すべき」ことを議会に求めている段階です。

マネータリーベースのリスクは回避できない

ただし、2021年の経済対策の規模が、ドル上昇の要因となり得る一方では、マネタリーベースが急増するリスクをも備えています。追加経済対策によってドルの供給率が著しく増加すれば、必然的にドルの価値は下がることになります。

4.バイデン政権

米国株式の史上、高値記録を連発したトランプ氏に代わって、新大統領として就任したバイデン氏。これから始まるバイデン政権が米ドルや米国経済、ひいては世界経済をリードしていく存在となります。

では、バイデン政権はトランプ政権とどのように異なり、どのような経済回復が期待できるのでしょうか。わかりやすく両者を比較しながら解説していきます。

バイデン政権とトランプ政権

| バイデン大統領 | トランプ大統領 | |

|---|---|---|

| コロナウイルスへの姿勢 | 感染防止策の強化を優先 | 経済再開が優先 |

| 追加の経済対策 | 積極的に賛成 | おおむね賛成 |

| 減税 | 高額所得者は増税 | 増税には反対 |

| 貿易関税 | 中国依存は回避したいが反対、自由貿易推奨 | アメリカファースト、国内製造業優先 |

| 人種・性別の多様性 | 多様性を反映 | やや偏りぎみ |

| 医療保険制度 | オバマケアを拡充 | オバマケア撤廃 |

| 移民・入国制限 | 過度な移民撤廃に非難 | 厳しい取り締まりを実施 |

| クリーンエネルギー | 積極的に賛成 | 気候変動を軽視、反対 |

| 対中関税 | 部分的に撤廃する | 輸入品への過度な関税 |

| イラン核合意 | 条件付きで賛成 | 核合意から離脱 |

| 他国との同盟 | 積極的に同盟関係を強化 | アメリカファースト 拒否 |

両者を比較すると、

トランプ氏は問題発言も多く、偏った政策をとりつつも金融市場を巻き込み米国経済を盛り上げていったテクニックは、色々あったにせよ高く評価されています。とくに鉄鋼系の米国製造業やインフラ関連企業、石油・ガス関連企業への貢献度は高かったといえます。

トランプ氏再選かと思われた矢先に、突如として頭角を現したバイデン氏は、こうやって比較してみると公平で品行方正、優等生的なイメージを与えます。まさに、難題を抱える2021年の大統領として勝者になったのも、納得がいきますよね。

バイデン大統領への期待

バイデン氏は演説の際には、ダウ・ジョーンズや米国株価が米国のすべてではない、と経済再開を優先するトランプ氏を非難していました。もっと慎重に厳戒態勢を整えていたなら、ここまでコロナウイルスは拡大しなかったはずだとの見解です。

トランプ政権時代の最大のトピックとなっていた中国貿易摩擦に関しては、知的財産権の分野は引き継ぐ方針でいますが、農作物などの過度な関税は撤廃する方針でいます。トランプ政権が脱退したパリ協定にも復帰して、ゼロエミッションに向けて具体的な政策を実施していくとのことです。

あくまでも、1つに統合されたアメリカ国民、グローバルなアメリカとして、公平・友好的な立場から世界をリードしていくことがバイデン政権のモットーです。コロナウイルス、地球温暖化、環境問題など世界中で難題を抱える今、バイデン氏が率いる米国のリーダーシップに期待する人は決して少なくないはずです。

5.ゼロエミッション

そして、バイデン政権のは大きな特徴はエネルギー政策にあります。

バイデン政権のエネルギー政策とは、

NEDD(新エネルギー・産業技術総合開発機構)によると、バイデン氏は地球温暖化対策として、大規模なインフラ設備などの「クリーンエネルギー/持続可能インフラ計画」を発表しています。その計画において4年間で約2兆ドルを投入すると述べています。

具体的な対策には、

- クリーンエネルギーのインフラ整備

- EV電気自動車の推進

- CO₂フリーの電力事業の構築

- 省エネ効果が高い建物への投資

- サステイナブルな農業の保護と推進

など

世界各国にて、相次ぐ水害や気候異変から地球温暖化への危機感が現実的となる中、ゼロエミッションへの関心が高まっています。SDGs・SBTや脱炭素への取り組みは企業の価値の目安ともなりつつあります。パリ協定が目指す目標を達成するには、大手企業のみならず、サプライチェーンも巻き込んだ脱炭素計画が欠かせないといわれています。

シェールオイルの存在

ここで考慮しておきたいのが、米国のシェールオイルの存在です。今となっては、米国はシェールオイルの生産にて中東を追い抜き、原油輸出において世界でトップに位置しています。シェールオイルの存在が、資源国としての米国経済の強さでもありました。

米国そして各国にてクリーンエネルギーの普及が促進されれば、もちろんシェールオイルの需要は低下します。米国産業においてシェールオイルが占める規模は大きく、そうなると、貿易収支やGDPにもネガティブな影響を与えかねません。

【2021年】米ドル為替相場の見通し

2021年の米ドル為替相場の見通しは2つの方向から検証していきたいと思います。

ドル高に進む?

ドル高シナリオの条件は、

- コロナウイルスワクチン接種が進む

- ワクチンの効果が実証される

- 雇用統計の改善(失業率、雇用者数)

- 政策金利の現状維持または引き上げ

以上の項目は最低でも満たす必要があります。

加えて、

- 大規模な追加経済対策

- バイデン大統領の支持率の向上

- 米中貿易摩擦の改善

- ゼロエミッションへの具体策

- 原油価格の安定

などの項目を満たした場合はドル高がさらに加速することが期待できます。

コロナウイルスワクチンの接種が進むだけでなく、ワクチンの効果が実証されることが重要なポイントとなります。米国の感染者数、死亡者数が大幅に減少すれば、世界的なウイルスへの脅威が低減、先行きへの期待感が高まりリスクオン状態が加速されます。

政策金利は現時点では0.25%以上に下がる余地はないとの見方が多く、米国長期金利はすでに上昇トレンドを形成しつつあります。米ドルは最悪の時期を終え底入れから上昇へ転じていると見れます。

ドル安が進む?

ドル安が進む背景は、

- コロナウイルスワクチンの普及が遅延

- ワクチンの効果が見られない

- コロナウイルス第3派、第4派へと展開

となり、米経済、世界経済の回復はコロナウイルスワクチンの進捗状況にすべてがかかっているといっても過言ではありません。

加えて、

- 期待に添わない追加経済対策

- バイデン大統領の支持率低下

- 米中貿易摩擦の継続または悪化

- 期待はずれのゼロエミッション政策

- 原油価格の再暴落

など、いずれかの要因によってドル安がさらに進む可能性もあるでしょう。

ドル円相場

政策金利がひとまずは現状の0.25%にとどまったとしても、ウイルス効果による米経済の回復から債券購入の縮小、実質の緩和縮小が実現する可能性があります。そうなると、長期金利は上昇を維持、米経済への期待からもドルの買い戻しが期待できます。

米経済の回復が想定よりも早く進むなら2021年後半には政策金利の引き上げもあり得るかもしれません。追加経済対策や米中貿易摩擦の改善が見られた場合でも、これまでの経済の打撃や大規模なマネタリーベースの増加を相殺するには時間がかかり、上値は限られてくるでしょう。

米経済の急回復とともにバイデン政権の画期的でインパクトのあるゼロエミッション政策や、米大手企業の開発などが着手されれば、後半には112.0円を超える場面もあるかもしれません。

ユーロドル相場

2020年は、前半は英ポンド、後半は円・米ドルからユーロに資金が流れた模様。2021年1月現在でもユーロは対ドルで上昇トレンドをキープしています。もし、米経済が予想通りに回復するならば、ドルの買い戻しが始まり、対ユーロにて徐々にドル高が進みます。

しかしながら、FRBの利上げには時間がかかると思われ、金利差の縮小とEUの中国との協定による経済効果がネックとなり上限はやはり限られているでしょう。

ドル安に向かった場合でも、コロナウイルスが原因となれば欧州も同様に打撃を受けるため下値もある程度は限られてくると見ます。ただし、コロナ以外で米国内のネガティブ要因が持ち上がった場合はユーロドルは1.235ドルを超える可能性を考慮しておきたいところです。

今回の為替予想には、東京オリンピックの先行きは考慮していません。各国のワクチン接種の予定・状況がまだ現時点では何ともいえないからです。日本では2月あたりから接種が開始される予定です。春頃には「中止か実施」か正確に公表される予定です。

仮に東京オリンピックが中止になったとすれば、経済効果が大きいだけに円がらみの通貨ペアはネガティブな影響を与えると思われます。

【2021年】米ドルの攻略ポイント

- コロナウイルス感染者数・死亡者数は減少するか(世界・米国ともに)

- コロナワクチンは効果が実証できるか

- 政策金利の現状維持または引き上げ

- 10年債の長期金利の上昇

- 追加経済対策の規模はどれくらいか

- バイデン政権の支持率(政策・人気・好感度)

- 具体的なエネルギー政策

まとめ

2020年の為替相場はコロナウイルスに振り回された激動の1年となりました。世界中の人達がかつて経験したことがない状況に陥り、不安に思いながらワクチンの出現を待ち望んでいました。ようやく年末にはワクチン認証が開始され、2021年は幸運にもワクチン接種とともに幕を開けました。

そう思えば、現在の米国経済の低迷、世界経済の低迷も過去の出来事です。後はワクチン効果によるコロナウイルスの消滅と経済の回復を待つのみです。米国の感染者数・死亡者数は徐々に低下していくでしょうし、米ドルも力を取り戻していくでしょう。